El precio de los combustibles en boca de expendio es un tema siempre en discusión. Cada suba que aplican las petroleras impacta en el bolsillo de los consumidores y cada peso que se retrasan los aumentos afecta la rentabilidad de las empresas, pero poco se habla de la incidencia de la carga tributaria sobre cada litro de nafta y gasoil.

El Instituto Argentino de Análisis Fiscal (Iaraf) elaboró un informe para identificar cada uno de los impuestos que inciden en el precio final de los combustibles y gravitan en el valor final que pagan los consumidores. Para realizar el estudio, el organismo consideró dos casos testigos, el de Ciudad Autónoma de Buenos Aires (CABA), donde se pagan tributos por sólo dos niveles de gobierno y el de Córdoba, que representa el interior con impuestos municipales, provinciales y nacionales..

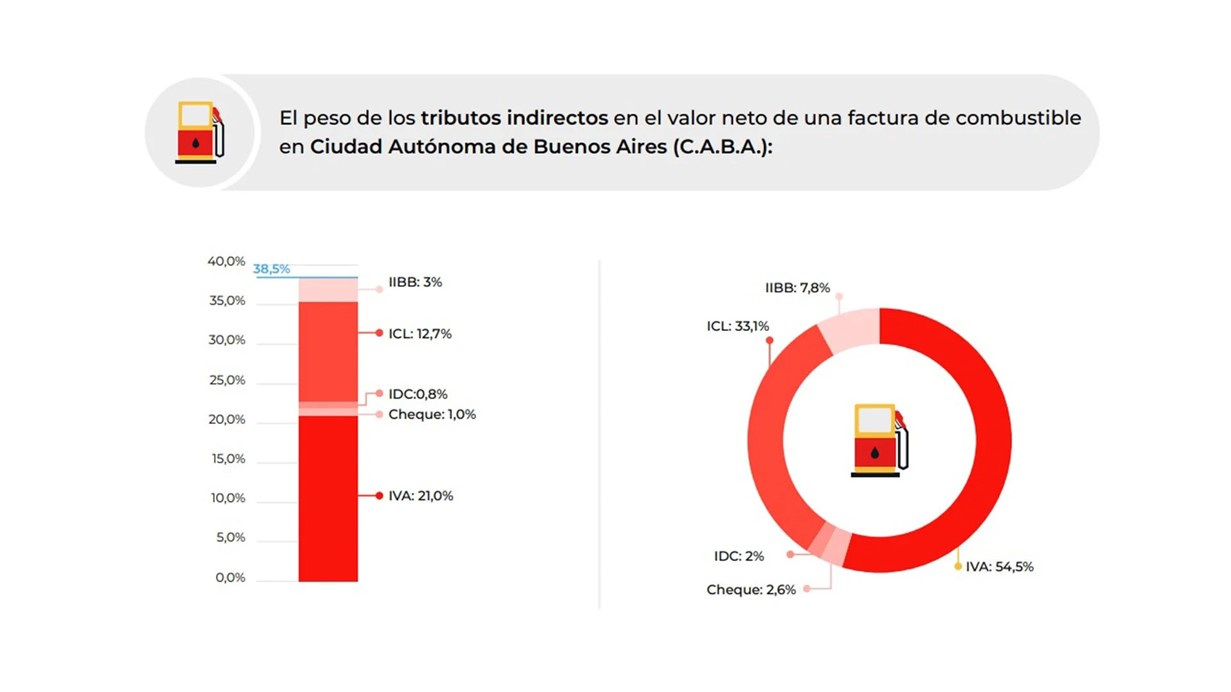

Los tributos en Capital Federal

En CABA, los impuestos aplicados sobre los combustibles encarecen el valor en boca de expendio un 38,5 por ciento. Esto se debe al 21% de tasa del IVA, el 12,7% de Impuesto a los Combustibles Líquidos (ICL), un 3% en concepto de Ingresos Brutos, un 1% de Impuesto a los débitos y créditos bancarios (cheque) y un 0,7% de Impuesto al Dióxido de Carbono (IDC), que sumados explican 28% del precio final y que, al sumarse a los costos antes de impuestos engordan en más de 38% el precio a pagar por los consumidores.

De los $204,60 que se pagan por cada litro de nafta súper en CABA, $56,86 son impuestos. De ese valor, $31,02 se los lleva el IVA (nacional), $18,76 el ICL (nacional), $4,43 Ingresos Brutos (CABA), $1,48 el Cheque (nacional) y $1,18 el IDC (nacional).

En total, entonces, quienes cargan nafta súper en las estaciones de CABA le pagan $147 a las estaciones, $52,43 al Gobierno nacional y $4,43 al gobierno provincial por cada litro cargado.

Cabe aclarar, que los dos tributos nacionales específicos (ICL e IDC) están avalados por la ley 27.430, cuyo artículo 133 determina que el impuesto se calcula aplicando un monto fijo en pesos por unidad de medida.

Si bien la normativa determina que los montos se deben actualizar de forma trimestral, de acuerdo a las variaciones del Índice de Precio al Consumidor (IPC), en los últimos meses han sufrido varias postergaciones, por lo que se encuentran retrasados respecto a la inflación.

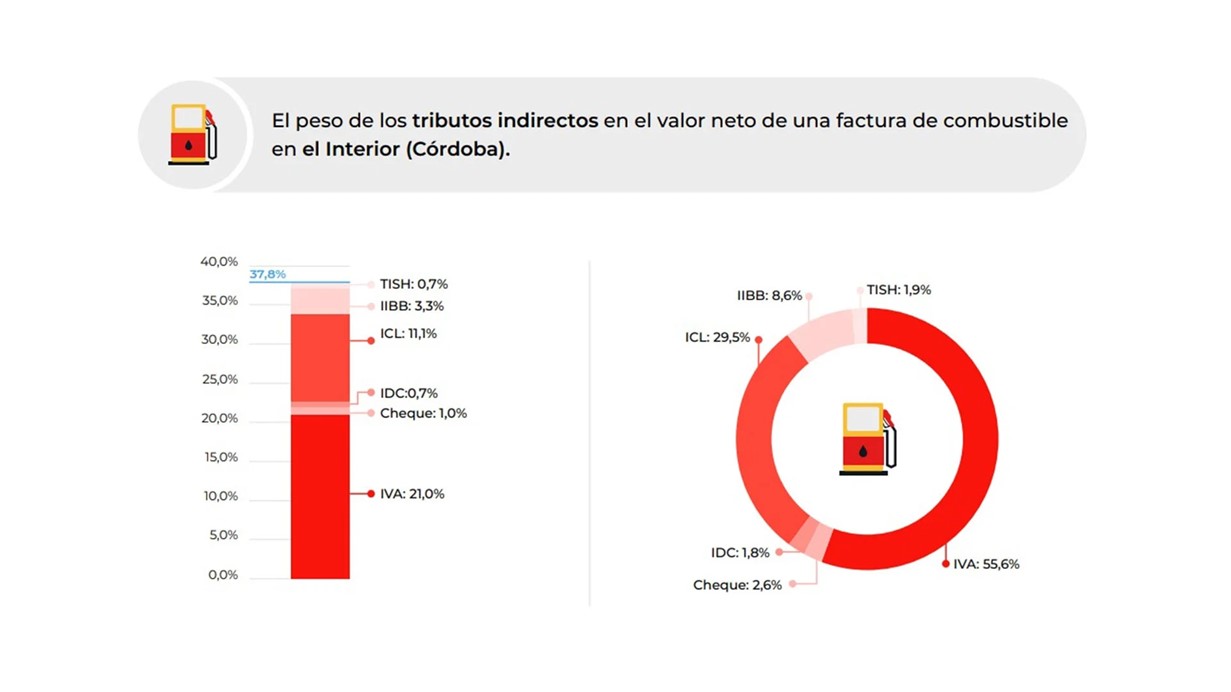

Qué pasa en el interior

La mayoría de los impuestos que se pagan en las estaciones del interior del país son los mismos que se tributan a nivel nacional, pero el peso de los montos fijos es diferente y se deben enfrentar además las obligaciones tributarias municipales.

De acuerdo al informe del Iaraf, en Córdoba los impuestos encarecen un 37,8% el precio final de los combustibles en boca de expendio. De acuerdo al detalle del organismo, los consumidores pagan un 21% de IVA, un 11,1% de Impuesto a los Combustibles Líquidos (ICL), un 3,3% de Ingresos Brutos, un 1% de Cheque, un 0,7% de Impuesto al Dióxido de Carbono (IDC) y otro 0,7% por la Tasa de Inspección, Seguridad e Higiene (TISH).

Así, de $245,40 que se pagan en Córdoba por cada litro de nafta súper, $67,32 son impuestos. De ese valor $37,40 se pagan en concepto de IVA, $19,77 son por el ICL, $5,88 corresponden a Ingresos Brutos, $1,78 al Cheque, $1,25 se pagan por el IDC y $1,25 se deben al TISH.

En Córdoba, 89,5% de la carga tributaria es nacional; provincia y municipios de llevan el 10,5%, estructura que más o menos se reproduce en todo el interior del país

Por tanto, de los $245,40 por litro que pagan los consumidores cordobeses (caso testigo del interior), $178,08 van a las estaciones de servicio, $90,19 van a las arcas del Estado nacional, $5,88 van al Gobierno provincial y $1,25 a las administraciones municipales.

Es importante aclarar que la Ciudad de Buenos Aires, por más que tenga un nivel de gobierno menos que las jurisdicciones del interior, tiene una mayor carga tributaria (en proporción), dado que tanto el ICL como el IDC se calculan dividiendo un monto fijo (determinado por una ley nacional) sobre el valor neto de la factura. Al ser menor el precio en CABA, mayor es el peso relativo de la carga tributaria.

Dicho de otra forma, la carga tributaria de la Ciudad de Buenos Aires es mayor, no por el hecho de que se paguen más tributos, sino por el hecho de que al tener CABA un precio de combustibles más bajo, los dos tributos que se aplican a ese consumo, al ser montos fijos, tienen un mayor peso relativo sobre el valor neto.

Fuente: InfoBae